在市值管理进入制度化时代的关键节点,2025年7月4日,“上市公司高质量发展路径探索——战略纾困突围、价值管理方略与并购重组协同”专题研讨会在北京召开。此次研讨会由中国人民大学金融信息中心、万和证券北京分公司与北京上市公司协会联合主办,聚焦市值管理的制度落地与战略升级,吸引来自监管机构、央国企、上市公司与专业机构的广泛关注。

中国人民大学金融信息中心主任、市值管理与战略治理专家杨健教授,围绕《战略纾困与上市公司价值管理方略》发表主题演讲,系统阐述了当前监管导向下企业如何构建“价值闭环”机制,推动市值从“价格波动指标”跃升为“战略质量的外部表征”,引发与会者强烈共鸣。

市值管理进入制度化时代,成为提升公司质量的战略抓手

杨健教授指出,市值管理已从企业自选项转变为国家推动的制度性要求。他回顾政策脉络指出,自2005年国资委首次提出“将市值纳入国资考核”起,市值管理便逐步嵌入国有企业改革路径。2014年“新国九条”首次将其写入国家顶层设计,2024年更成为监管核心议题,证监会发布《市值管理监管指引第10号》,国资委也明确要求“将市值管理纳入央企负责人考核体系”。

杨健教授表示,市值不仅是企业资本市场的“名片”,更是企业质量的市场化反映。在全流通时代,市值关乎企业的融资能力、并购能力与市场形象,也映射了其治理能力、核心竞争力与资源配置效率。特别是对于央企和国有控股上市公司,市值已成为检验改革成效与资本运作能力的重要标准。

杨健教授强调,市值管理制度化,实质是引导企业走向“价值导向+资本导向”的治理升级。他指出,市值不只是“股本×股价”的表面指标,而是反映企业盈利、成长、治理和战略的动态信号。政策的密集出台,是为了促使上市公司把握市场反馈,强化内在质量,真正实现资本市场资源配置效率的提升。

市值管理的战略定位:从估值指标到治理中枢

杨健教授指出,市值管理的本质是战略管理的延伸,而非短期的市场操作。它连接着企业的经营质量与资本市场的价值认知,是反映企业竞争力、管理水平与资本表达能力的综合性指标。

他表示,市值管理的关键在于构建“三位一体”的价值闭环系统。企业通过内在经营能力夯实价值基础,再借助投资者关系与市场工具实现市值合理表达,并进一步用市值推动融资、并购与激励机制反哺企业发展。

市值管理的误区与乱象:认知偏差、市场异化与模式歧路

在演讲中,杨健教授系统梳理并澄清了当前市值管理实践中的几类典型误区。他指出,市值管理本应是提升公司治理水平、强化资本表达与优化资源配置的重要战略工具。但在现实中,它却被误读、滥用乃至异化,导致“工具化”“短期化”“操盘化”等倾向日益凸显,偏离了监管初衷与治理本义。

上市公司内部存在普遍的理解偏差与制度空白

杨健教授指出,部分上市公司在市值管理实践中存在严重认知误区,主要表现为以下三类:

其一,认为市值管理缺乏可操作性,因为“市场是波动的、无法预测”,企业对其“敬而远之”,从而放弃主动管理;

其二,将市值管理视为资本市场的事,与公司主营业务无关,缺乏将其纳入公司治理体系的意识;

其三,对市值管理敏感避谈、讳莫如深,担心因触碰“股价”“回购”“增持”等关键词会引发合规风险,导致市值管理变成“不能说的计划”。

这些偏差直接导致企业长期将市值管理停留在“表态层”,而未建立起系统的战略规划和内部机制。尤其在全流通时代,市值已不只是企业形象,而成为公司融资能力、并购资源、估值水平和治理能力的综合反映。若企业依然固守“做产品不管市值”的传统观念,将难以把握资本市场的认知和资源流向,最终影响公司长期竞争力。

市值管理实践异化:由价值管理演变为“讲故事”“管股价”

杨健教授表示,市值管理在部分市场主体手中,正在异化为对二级市场股价的操控行为,背离了其作为公司战略延伸工具的本质。

他指出,不少机构甚至将市值管理等同于“股价管理”,通过“题材包装、大宗交易、信息渲染、流动性引导”等方式,开展以博取短期估值为目标的市场操作。

大量“市值管理中介人”活跃其间,成为风险放大的传导者。他们往往来自券商、公关公司、阳光私募等机构,以“提升市值”为名,实质提供从研报引导、资金配合到市场操作的全链条服务。

这类行为已经在某些案例中演变为所谓“桌底协议”:即企业与相关机构在未充分披露的情况下,以内部预期价格安排资本操作与市场推演路径,并借助并购、增发等题材“造势炒作”。这些行为严重损害市场公平,尤其容易侵蚀中小投资者利益。

市值管理路径分野:不同路径背后的本质差异

一种是由私募基金、通道机构等主导,打着“市值管理”旗号,实质上进行内幕交易、资金联动和信息操纵,属于典型的违法违规行为;

另一种是由财经公关、咨询公司、券商投行等主导,虽不违法,但过度依赖“讲概念、做传播、刷热度”,忽视公司基本面建设与长期价值挖掘;

还有一种是由控股股东、公司治理层主导,将市值管理纳入企业战略,围绕价值创造、资本表达与资源循环,追求企业与投资者的长期共赢。

杨健教授指出,真正可持续的市值管理,必须由企业自身主导,嵌入公司治理体系与战略规划之中,成为贯穿日常经营与资本运作的制度性安排。

这不仅要求企业健全信息披露机制、强化投资者沟通,还应持续优化股东结构,并将市值表现与高管激励合理挂钩,建立长期激励与约束机制。他指出:市值管理不是可以外包的技术动作,也不是短期博弈的资本策略,而应是一种穿透估值波动、建立市场信任、推动内在质量提升的长期制度工程。

从市值管理走向价值管理:重新厘清公司战略的核心尺度

杨健教授指出,若要让市值管理真正发挥治理效能,必须回归“价值管理”这一根本命题。

市值管理之所以容易被误解为“股价管理”,核心在于忽视了其本体基础是价值管理。市值是一个阶段性的市场定价结果,而价值才是公司长期经营中真实积累的能力总和。没有价值,就没有可持续的市值;不理解价值,就无法科学地管理市值。

他进一步将价值管理定义为一种面向资本市场的战略性管理行为,其目标是实现公司价值的创造、实现与经营的系统闭环。从企业内部看,价值管理贯穿战略设计、组织治理、财务结构、技术投入与核心能力建设;从市场层面看,价值管理则通过投资者沟通、估值体系、市场预期引导等机制,将公司基本面转化为市场认可度;而从资本运营角度看,价值管理还体现为通过资本手段反哺实体运营的能力。

杨健教授强调,市值管理不是一套资本市场“技法”,而是价值管理逻辑在资本市场的展开与反馈。因此,企业若希望在资本市场中获得可持续的估值支撑与投资者认可,不能仅仅“做动作”,而必须“做价值”——以价值为基础推动表达与反馈,避免市值管理滑向“短期拉估值”“干预二级市场”的误区。

杨健教授表示,价值管理的第一步,是企业真正拥有可被资本市场认知与放大的“价值创造能力”。但这一能力,远非传统意义上“利润最大化”所能涵盖。杨教授明确指出,价值创造并不等于当前盈利水平,而是一种系统性的企业能力结构,它包括但不限于:战略清晰度、组织治理水平、资产质量、盈利模式稳定性、产业链整合能力、科技投入能力,以及团队建设与管理能力等。

在他看来,企业是否具备持续价值创造力,应通过五个核心维度来判断:

1、经营模式的可复制性与抗周期性:是否拥有穿越经济周期的核心主业,以及能够持续产生稳定利润的业务机制;

2、资本结构的合理性:负债比例是否稳健,资本成本是否可控,融资路径是否清晰且具弹性;

3、治理机制的成熟度:股权结构是否清晰透明,权责体系是否规范合理,管理层是否专业且具备可信的履历;

4、技术与组织能力的内化程度:是否拥有自主掌控的关键技术路径,或具备支撑扩张的高效组织系统;

5、资产配置的战略逻辑:投资是否聚焦主业,是否基于中长期回报逻辑,而非短期套利与机会主义布局。

他强调,企业价值的核心在于其“能够被持续验证的长期盈利能力”,而非某一财务报表周期的盈亏表现。如果企业缺乏清晰的业务逻辑、稳定的资产结构和系统化的内部能力,即便短期通过信息包装实现市值“跃升”,也极难持续,并可能在资本周期反转时暴露结构性脆弱。

在杨健教授看来,价值创造是市值管理的“地基”,任何脱离价值基础的估值提升,都难以持久。尤其在当前监管周期中,监管机构与专业投资者将日益从“公司真实价值”出发,重构对估值合理性的判断逻辑——市值可以被拉动,价值必须被看见。

价值实现的桥梁作用:从“内在价值”到“资本表达”的通道设计

杨健教授指出,价值管理的第二个关键环节,是实现企业内在价值向资本市场市值的有效转化。他强调:“创造了价值,并不意味着市场自然会发现它。资本市场不是财务报表的阅读者,而是预期的定价者。”因此,若企业未能建立科学的价值实现机制,即使拥有优质资产,也可能长期处于“价值被低估”“市值受抑”的状态。

他进一步表示,价值实现的本质,是构建一座连接企业经营基础与市场定价体系之间的“桥梁”。这座桥梁需同时具备三项核心机制:信息传导、市场预期管理与资本工具运用。只有通畅这三条路径,才能真正实现从价值创造到市值体现的闭环,促使资本资源向优质企业有效配置。

其一、信息传导机制:价值可识别的前提

杨健教授指出,信息披露不是监管负担,而是价值表达的起点。企业必须通过真实、连续、结构化的信息披露,将其战略目标、经营成果、风险节奏与长期逻辑稳定地传递给市场。这一过程不仅包括定期报告、公告,还应涵盖路演、分析师沟通、媒体传播等多元渠道。

他强调:“市场不是信息的挖掘者,而是信息的响应者。它只能看见你有意识展示的部分。”如果企业不主动表达、缺乏价值叙事、忽略信息共振机制,即便再优质的资产,也难以获得资本市场的响应与合理估值。

其二、预期管理机制:估值合理的保障

杨健教授指出,价值与估值之间存在一个动态的“心理定价区间”。企业管理的关键,就是合理掌控这个区间的上限与下限。他建议,企业应在真实财务数据与战略愿景之间取得平衡,通过节奏合理的规划发布、阶段性成果兑现与透明的风险管理,逐步建立投资者对其“长期盈利路径”的稳定信心。

他特别提醒:若企业缺乏对市场心理与节奏的敏感性,即使具备真实价值,也可能因沟通缺位而丧失信任锚点。预期管理的过程,本质上是估值逻辑的教育过程,也是企业信誉的沉淀过程。

其三、资本工具机制:价值兑现的通路

最后,杨健教授强调,价值实现不能脱离资本工具的设计与配合。其中包括但不限于:股权激励方案的科学设定、回购增持的理性安排、并购扩张的协同规划,以及资本结构的动态优化。他指出,资本市场不是“价值之后的收银台”,而应是“价值进行中的放大器”。

企业应以价值为锚,合理使用这些资本工具,将其作为实现战略目标的支点,而非操纵短期估值的杠杆。资本工具的运用,只有在与价值创造与战略节奏同步时,才能真正服务于市值提升的长期正循环。

在杨健教授看来,真正完成‘价值创造—价值实现—资本反哺’的闭环,正是企业将‘经营语言’成功转译为‘资本语言’的过程。市值的跃升不应是估值技巧的胜利,而应是价值管理逻辑贯通的自然结果。

价值管理的理论支点与市场实证

杨健教授指出,价值管理的根本锚点,在于对“投资价值”的识别与表达能力。全球主流投资理念均以“价值投资”为基石,而价值投资的核心,并非简单持有优质公司,而是对企业真实价值与市场价格之间偏离的精准识别与动态应对。这要求企业建立明确的估值体系,投资者具备判断“价值与价格”差异的能力,同时市场要拥有足够的信息透明度与机制效率,支撑价值发现。

他特别引用格雷厄姆的理论指出:“投资价值”正是估值定价与市场价格之间的安全边际。企业要开展市值管理,必须以“价值被低估”为基础,以此作为资本表达与运作的逻辑起点,而非通过信息操控或情绪推演实现短期股价的操纵。

杨健教授强调,市值管理不等于市场操作,而应建立在“企业内在价值”基础上的长期共识机制。他特别介绍了“济安定价模型”作为当前中国市场中唯一经过超过十年验证的资本定价体系。该模型以“投资价值”为核心评估变量,系统量化企业的真实价值水平,并据此引导投资行为与资源配置。

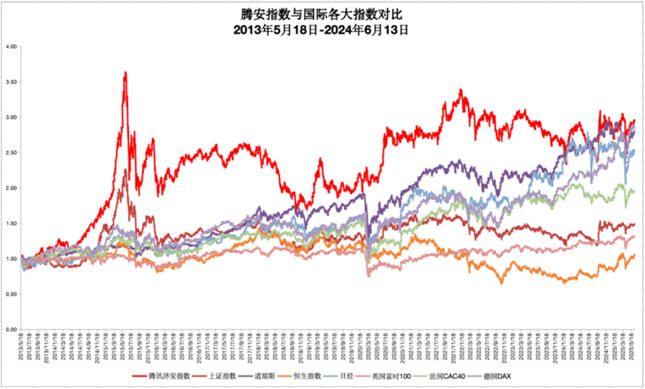

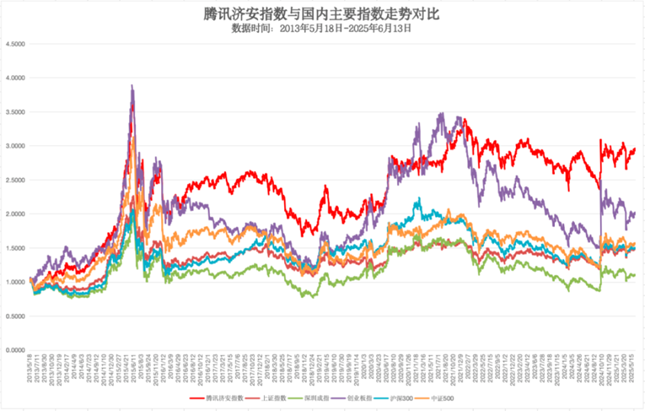

为验证模型实效,济安金信基于济安定价模型推出了“腾讯济安价值100A指数”(简称腾安指数)。指数自2013年发布以来,持续运行十二年,以济安定价为选股基础,从全市场中筛选价值被低估的股票构建成分股组合。指数每半年调仓一次,采用等权配置与满仓策略,规避频繁交易对策略稳定性的干扰,保持长期有效性。

截至2025年6月13日,腾安指数最新报收于2937.52点,累计涨幅达193.75%,年化收益率9.33%。显著优于同期的上证指数(+47.93%)、深证成指(+9.47%)与沪深300(+49.08%),同时超越全球主要指数如道琼斯、日经、恒生、富时100、CAC40与DAX等。

杨健教授指出,这一长期稳定的表现,是中国估值定价体系本土化探索的重要成果,也验证了“投资价值驱动型”价值管理在中国市场的可行性。他表示:“价值管理若不能转化为市场可感知、可验证、可回报的路径,最终只能停留在愿景层面。腾安指数的实证,为价值管理从理论走向实践提供了坚实支点。”

在杨健教授看来,真正完成“价值闭环”的转化,正是企业将“经营语言”成功转译为“资本语言”的过程。

价值经营的反哺机制:资本市场如何成为企业长期增长的“助推器”

杨健教授指出,价值管理的最终目的,不只是让企业“被资本市场看见”,而是借助市值形成的正反馈,激活企业自身的战略资源循环,真正让资本市场成为企业长期增长的“助推器”。

这意味着,市值管理不能止步于“估值改善”,更要通过价值经营机制的设计,将资本市场对企业的高质量反馈,有效反哺到战略实施、人才激励、产业升级等关键环节中。

他强调,这一反哺过程,本质上是“以市值反向推动内在价值再生成”的循环系统。它不是市值与价值的单向输送,而是一个持续反馈、动态演化的价值运营机制。

以价值为锚的激励机制设计

杨健教授表示,市值是企业质量在市场中的外在体现,而市值变化也应反向成为激励约束体系的重要参考。他认为,优秀企业应建立基于“市值表现+价值创造力”的综合激励框架,既避免对短期股价的盲目追逐,也确保企业中高层团队与企业长期估值目标形成真正的利益共振。

他指出,当前一些企业的股权激励、限制性股票、绩效回购机制仍以“利润或股价”为单一指标,缺乏对治理绩效、研发投入、战略兑现率等深层能力的衡量。而“价值经营”要求从单指标考核走向复合型激励设计,使管理团队既有动力,也有方向感。

将资本市场反馈嵌入战略调整

其次,杨健教授强调,资本市场的估值反馈,应成为企业战略校准的重要参照维度。

他指出,一个具备市场感知能力的企业,应具备如下能力:在估值阶段性回落时反思战略的匹配度,在市值上升时检视是否存在过度预期,在横盘震荡时积极释放中长期信号,校正市场理解偏差。

他特别强调:“资本市场的反应不是噪音,而是战略执行效果的实时反馈。”企业应将其纳入重大事项决策、资源再配置、组织升级等重要场景之中,而非视之为“外部干扰”加以屏蔽。

构建以资本效率为核心的财务战略

杨健教授进一步指出,价值经营的反哺机制,最终要落实到企业财务系统的资本配置效率上。市值上升意味着融资能力增强、并购信用改善、再投资意愿提升,但这些“市场溢价”只有在财务体系真正具备“资本效率意识”时,才能转化为公司发展的实质红利。

他提出,企业应围绕资本市场节奏优化资金结构,强化现金流与资本回报率的闭环考核,同时提高投资项目与市值预期的一致性。价值经营的反哺,不是“钱多了”,而是“资本资源的配置能力增强了”。

杨健教授指出,推动价值管理走向成熟,不只是企业自身的治理升级,更是中国资本市场实现长期主义、回归资源配置本源的重要制度跃迁。他强调,市值不应被视为企业博取红利的终点,而应成为衡量其战略能力、治理水平与市场信任的“外部反映器”。

“我们已经走过了讲故事、拼题材的时代。真正的资本共识,必须建立在可验证的价值之上;真正的市值提升,必须建立在可验证的长期价值之上。”

他呼吁更多企业走出‘估值焦虑’,以真实能力赢得市场共鸣,让价值真正被看见与回报。

在市值管理进入制度化时代的今天,价值管理不仅是企业战略进化的必由之路,更是中国资本市场实现资源优化配置与制度成熟跃迁的关键支点。杨健教授强调,市值管理的归宿,不是一场资本表演,而是一种治理理性、一种战略自觉。

“价值闭环”不应仅是学理概念,而应成为企业战略设计中的内在程序,也应成为监管评估中的制度标尺。这不仅要求企业重新定义“做市值”的含义,也要求市场生态支持真正“做价值”的企业被看见、被信任。

未来,市值管理不再是一种选择,而是一种能力;价值管理也不再是一种探索,而是一种共识。在这条通向长期主义的道路上,每一家上市公司,都是制度建设的参与者,也是中国资本市场高质量发展的亲历者。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏