据统计,9月7日至9月13日期间,港股市场共有4家公司提交招股书,2家公司通过聆讯。此外,有3家公司进行招股,1只新股成功上市。

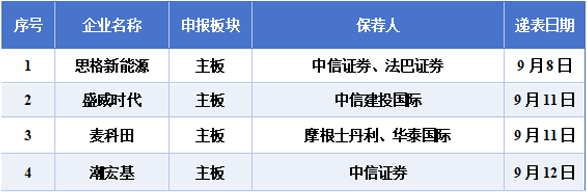

一、递表(4家)

9月7日至9月13日期间思格新能源、盛威时代、麦科田、潮宏基向港交所递交上市申请。

1)、9月8日,思格新能源再次向港交所递交招股书,拟在香港主板上市,联席保荐人为中信证券、法巴证券。

据招股书显示,思格新能源成立于2022年5月,旨在利用技术和产品创新重塑分布式储能系统行业。2023年6月,公司推出旗舰产品SigenStor,据弗若斯特沙利文报告,这是全球首款AI赋能的五合一光储充一体机。按年收入达100百万美元所需年数计,公司在中国所有储能厂中增长最快。

据弗若斯特沙利文报告,于成立两年后,按产品出货量计,公司已成为全球排名第一的可堆栈分布式光储一体机解决方案提供商,市场份额达28.6%。

在业绩表现方面,思格新能源在2023年、2024年以及2025年前4个月的总收入分别约为人民币0.6亿元、13.3亿元及12.1亿元;同期净利润则分别约为-3.7亿元、0.8亿元及1.9亿元。

2)、9月11日,盛威时代第二次向港交所递交招股书,拟在香港主板上市,独家保荐人为中信建投国际。

据招股书显示,盛威时代是一家中国城内网约车服务提供商及城际道路客运信息服务提供商,以城市为点,以城际为线,在全国范围构建出行服务网,为用户提供包含城内和城际多场景、多需求、多元化的出行解决方案。

根据弗若斯特沙利文的资料,按2024年GTV计算,公司在中国网约车服务市场排名第14。此外,截至2025年6月30日,公司已承接17个省、自治区及直辖市的省级道路客运数字化项目。

在业绩表现方面,盛威时代在2022年、2023年、2024年以及2025年前6个月的总收入分别达到约人民币8.16亿元、12.06亿元、15.94亿元及9.03亿元;净利润则分别约为人民币-4.99亿元、-4.82亿元、-4.26亿元及-0.90亿元。

3)、9月11日,麦科田首次向港交所递交招股书,拟在香港主板上市,联席保荐人为摩根士丹利和华泰国际。

据招股书披露,麦科田是一家全球医疗解决方案提供商,提供创新且全面的产品组合,可满足医疗机构内广泛的临床科室、病房和诊所以及社区卫生中心、检验机构和家庭护理场景的临床需求。

截至最后实际可行日期,公司的产品已遍及全球逾140个国家及地区。在中国,公司的产品已累计覆盖超过6,000家医院,包括约90%的三级甲等医院,覆盖31个省、直辖市及自治区。

在业绩表现方面,麦科田在2022年、2023年、2024年以及2025年前6个月的总收入分别达到约人民币9.17亿元、13.13亿元、13.99亿元及7.87亿元;净利润则分别约为人民币-2.26亿元、-0.65亿元、-0.97亿元及0.4亿元。

4)、9月12日,潮宏基向港交所递交招股书,拟在香港主板上市,独家保荐人是中信证券。(A+H)

据招股书显示,潮宏基是一家集品牌管理和产品设计、研发、生产、销售于一体的企业,已形成了“设计、渠道、多品牌”三位一体的核心优势以及独有的商业模式,目前旗下拥有“CHJ潮宏基”、“VENTI梵迪”和“FION菲安妮”三大品牌,在全国各大城市以及海外拥有超1千家的品牌专营店,同时通过自有平台、天猫、京东等线上平台进行全网营销。

在业绩表现方面,潮宏基在2022年、2023年、2024年及2025年前6个月的收入分别约为人民币43.64亿元、58.36亿元、64.52亿元及40.62亿元;净利润则分别约为人民币2.05亿元、3.3亿元、1.69亿元及3.33亿元。

二、通过聆讯(2家)

9月7日至9月13日期间,奇瑞汽车及不同集团共2家公司通过聆讯。

1)、奇瑞汽车于2025年9月7日成功通过港交所聆讯,计划在香港主板上市,联席保荐人为中金公司、华泰国际及广发香港。

该公司是中国第二大自主品牌车企,同时也是全球第十一大车企。2024年,奇瑞汽车实现收入近2700亿元,同比大幅增长65.4%,净利润达到143亿元,同比增长37.2%。

2)、不同集团于2025年9月11日顺利通过港交所聆讯,拟在香港主板上市,联席保荐人为中信证券和海通证券。

该公司是一家新兴的母婴产品供应商,2024年实现收入12.49亿元,净利润为0.59亿元。

三、招股(3家)

9月7日至9月13日期间,健康160、禾赛-W、劲方医药-B招股。其中,健康160、禾赛-W招股结束。

1)、健康160(2656.HK)的招股日期定于2025年9月9日至2025年9月12日,并预计将在2025年9月17日在港交所正式挂牌上市。

公司计划全球发售3364.55万股(假设未行使调整权及超配权),招股价区间为11.89至14.86港元。本次发行的稳价人由申万宏源担任,发行比例为10.00%,采用机制B进行发行,初始公开分配比例为10%,且无强制回拨机制;发行后的总市值预计在40.00至50.00亿港元之间。

若按照中间价13.38港元计算,募资总额约为4.5亿港元;若公开部分固定为10%,则国际配售部分约占4.05亿港元。此次健康160的发行并未有基石投资者参与。

截至9月9日17时,健康160首日的孖展总额达到约8.18亿港元,孖展认购倍数约为16.36倍。其中,富途证券、长桥证券、老虎国际分别提供了4.62亿、1.32亿、1.10亿港元的孖展额度。

2)、禾赛-W(2525.HK)的招股日期定于2025年9月8日至2025年9月11日,并预计将在2025年9月16日在港交所正式挂牌上市。公司计划全球发售1700万股(假设未行使调整权及超配权),招股最高价为228.00港元,相较于美股前一交易日收盘价26.49美元,溢价幅度约为10.5%。

本次发行的稳价工作由中金香港负责,发行比例为11.28%,采用机制B进行发行,初始公开分配比例为10%,且无强制回拨机制。发行完成后,公司最高总市值预计将达到343.50亿港元。

若按照最高发行价228.00港元计算,预计募资总额约为38.76亿港元;若公开部分固定为10%,则国际配售部分约占34.88亿港元。在此过程中,共有6家基石投资者参与认购,总金额达11.54亿港元,约占全球发售股份的29.76%。

3)、劲方医药-B(2595.HK)的招股日期定于2025年9月11日至2025年9月16日,并预计将于2025年9月19日在港交所正式挂牌上市。

公司计划全球发售7760.0万股(假设未行使调整权及超配权),最高招股价为20.39港元。本次发行的稳价人由中信里昂担任,发行比例为22.47%,采用机制B进行发行,初始公开分配比例为10%,且无强制回拨机制。发行完成后,公司最高总市值预计将达到70.41亿港元,其中H股市值为63.82亿港元。

若按照最高招股价20.39港元计算,预计募资总额约为15.82亿港元;若公开部分固定为10%,则国际配售部分约占14.24亿港元。此次发行吸引了共计九家基石投资者参与(不同主体合为一家计算),其投资总额约7.8亿港元,占全球发售总额的49.29%。

四、新股上市(1家)

9月7日至9月13日期间,大行科工挂牌上市。

1)、大行科工(02543.HK)

9月9日,大行科工(2543.HK)成功在港交所挂牌上市,独家保荐机构为中信建投国际。

上市首日,大行科工开盘即大幅高开36.3%,股价报67.5港元/股,盘中一度涨幅接近40%。随后,涨幅有所收窄,最终收盘上涨14.95%。首日成交额达到5.42亿港元,最新总市值定格在18.02亿港元,实际换手率约为139.5%。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏