工业气体是现代工业的基础原材料,在国民经济中有着重要的地位和作用,是石化、化工、冶金、医疗和食品等行业不可或缺的原料。目前,全球工业气体行业正迅猛发展,中国巨大的市场空间为处于黄金盈利期的行业又添几分活力,而顶级生产商在坚守能源行业阵地的同时,不断开辟新的发展机遇。工业气体被喻为工业的“血液”随着应用的深度和广度不断提高,工业气体在工业生产中的作用日益不可替代。

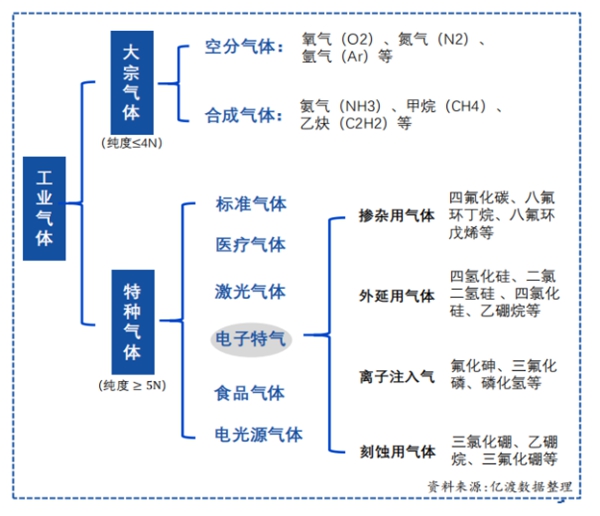

根据应用领域的不同,工业气体可以分为大宗气体和特种气体。大宗气体指纯度要求低于5N,产销量大的工业气体,根据制备方式的不同可分为空分气体和合成气体。特种气体指被应用于特定领域,对纯度、品种、性质有特殊要求的工业气体,根据应用领域的不同可分为标准气体、医疗气体、激光气体、食品气体、电光源气体以及电子气体。

工业气体,即常温常压下呈气态的产品,种类繁多。按组成成分不同可以分为工业纯气和工业混合气。按化学性质不同可以分为剧毒气体(如氯气、氨气等)、易燃气体(如氢气、乙炔等)、不燃气体(如氧气、氮气和氩气等)。

按照气体制备方法的不同,工业气体还可以分为空分气体和其他工业气体两大类,其中其他工业气体又可以细分为合成气体和特种气体。

在全球范围内,工业气体行业经过多年的发展和兼并收购已经形成了少数几家气体生产企业占据全球市场大多数份额的市场格局。目前,德国林德集团、法国液化空气集团和美国空气化工产品集团是全球最大的三家气体供应商。数据则显示,2019年林德、法液空和空气产品在全球工业气体中的占比分别为为35%、24%和11%,合计市占率达到70%,行业集中度非常高。

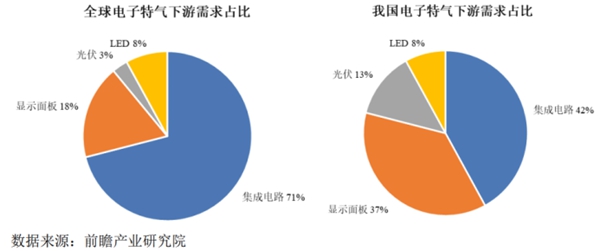

大宗电子气体和电子特种气体,是集成电路、显示面板、半导体照明、光伏等行业生产制造过程中不可或缺的关键性材料,是集成电路制造的第二大制造材料,仅次于硅片,占晶圆制造成本的13%。电子特种气体主要应用于光刻、刻蚀、成膜、清洗、掺杂、沉积等工艺环节,主要分为三氟化氮等清洗气体、六氟化钨等金属气相沉积气体等。

2016-2021年,中国电子特种气体的市场规模从103亿元增至216亿元,2020年、2021年增速均超过了20%。随着国内半导体、面板的等新兴产业的投资加速和国产化替代推进,叠加解决“卡脖子”问题等政策的定向支持,电子特气的需求将不断上升,

电子特种气体(以下简称“电子特气”)为晶圆制造第二大材料,被誉为半导体的“血液”。半导体材料可分为晶圆制造材料和封装材料,其中晶圆制造材料是半导体材料的核心。电子特气主要应用于晶圆制造的光刻、刻蚀、掺杂、外延沉积等核心工艺环节,2021年在晶圆制造材料需求中占比约13.1%,是晶圆制造材料中的第二大耗材。电子特气的纯度和洁净度直接影响到半导体器件的质量、集成度、特定技术指标和成品率,并从根本上制约着电路和器件的精确性和准确性,对半导体产品的良率和性能具有重要意义。由于电子特气在半导体生产过程中使用量大、应用范围广,是半导体生产中最为基础也最为重要的原材料,被誉为半导体的“血液”。

俄乌冲突引发稀有气体供应紧缺,催化电子特气国产替代加速。得益于钢铁产业发达,俄罗斯、乌克兰是全球氪气、氖气、氙气、氦气等稀有气体的主要供应国,集邦资讯数据显示,乌克兰供应了全球70%的氖气、40%的氪气和30%的氙气。俄乌冲突爆发后,供应全球约45%-54%半导体级氖气的乌克兰主要供应商Ingas和Cryoin在3月上旬停止运营,引发氖气价格暴涨且一直维持在高位,截至2022年6月10日,氖气、氪气、氙气价格较年初分别上涨了953%、122%、97%,同时叠加俄罗斯宣布将限制氖气等稀有气体出口并持续到2022年底,进一步加剧了全球稀有气体市场供应紧缺。

在地缘政治冲突、贸易摩擦、新冠疫情等不确定因素的催化下,国内下游厂商充分认识到供应链安全的重要性,积极在国内寻求电子特气的产品替代,电子特气的国产替代需求日渐强烈。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏